Obowiązek podatkowy przy ugodzie frankowej? Wszystko, co musisz wiedzieć zanim podpiszesz ugodę z bankiem.

Wyroki w sprawach kredytów frankowych są w przeważającej większości korzystne dla kredytobiorców. Można oszacować, że około 95% rozstrzygnięć zapadających w sprawach przeciwko bankom to wyroki uwzględniające roszczenia frankowiczów. W związku z aktualnym orzecznictwem banki coraz częściej oferują konsumentom ugody. Propozycje porozumień w sprawach kredytu frankowego zazwyczaj pojawiają się w trakcie postępowania sądowego, ale coraz częściej banki oferują ugodę jeszcze przed złożeniem pozwu.

Ugody frankowe proponowane przez banki zwykle obejmują umorzenie zadłużenia, a niekiedy również zwrot dodatkowej kwoty. Jakie są konsekwencje zawarcia takiego porozumienia z bankiem? Z jakimi skutkami podatkowymi należy się liczyć w przypadku podpisania ugody frankowej? Poniżej omówimy kluczowe aspekty podatkowe związane z ofertami ugodowymi.

Umorzenie salda kapitału a skutki podatkowe

Jednym z podstawowych elementów ugody konstruowanej przez bank jest umorzenie części bądź całości salda kapitału pozostałego do spłaty. Na pierwszy rzut oka może się to wydawać korzystnym rozwiązaniem, jednak należy pamiętać, że wartość umorzonej kwoty kredytu hipotecznego stanowi przychód w rozumieniu art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych.

Po ugodzie frankowej można uniknąć obowiązku podatkowego!

UWAGA! Nie zawsze umorzenie salda kapitału będzie równoznaczne z obowiązkiem zapłaty podatku. Zgodnie z § 1 rozporządzenia Ministra Finansów z 20 grudnia 2024 r. w sprawie zaniechania poboru podatku dochodowego od niektórych dochodów (przychodów) związanych z kredytem hipotecznym udzielonym na cele mieszkaniowe w zakresie umorzonej kwoty frankowicze mogą skorzystać z zaniechania poboru “podatku od ugody”.

Do zaniechania poboru podatku dochodowego od osób fizycznych (“podatku od ugody”) niezbędne jest spełnienie wszystkich poniższych warunków:

a) kredytobiorca musi być osobą fizyczną,

b) kredyt został przeznaczony na cele mieszkaniowe,

c) kredyt mieszkaniowy został zaciągnięty na realizację jednej inwestycji mieszkaniowej, a w przypadku więcej niż jednego kredytu mieszkaniowego — gdy kredyty mieszkaniowe zostały zaciągnięte na realizację wyłącznie jednej inwestycji mieszkaniowej,

d) kredytobiorca nie skorzystał wcześniej z zaniechania poboru podatku od kwot umorzonych wierzytelności z tytułu kredytu mieszkaniowego zaciągniętego na realizację innej inwestycji mieszkaniowej.

Obowiązywanie rozporządzenia Ministra Finansów zostało przedłużone do końca 2026 r. Zatem jeżeli do tego czasu podpiszemy z bankiem ugodę (i spełniamy wszystkie powyższe wymagania) zostaniemy zwolnieni z obowiązku rozliczenia kwoty w zeznaniu podatkowym.

Co w przypadku, gdy kredyt nie został zaciągnięty wyłącznie na cel mieszkaniowy?

Jeżeli część kredytu hipotecznego przeznaczyliśmy na inne cele, np. na spłatę zobowiązań w innym Banku albo na cele konsumpcyjne — wówczas zwolnienie podatkowe dotyczy części umorzonej kwoty przeznaczonej na cele mieszkaniowe w proporcji wynikającej z umowy.

Przykład: Jeśli z całkowitej kwoty kredytu 200 000 zł na cele mieszkaniowe zostało przeznaczone 160 000 zł (80% wysokości kredytu), a pozostałe 40 000 zł wypłacono ,,na dowolne cele konsumpcyjne”, to zwolnienie z obowiązku podatkowego będzie dotyczyć 80% umorzonego salda kapitału. W przypadku, gdy bank zaoferuje umorzenie kwoty 150 000 zł — 80% tej kwoty (czyli 120 000 zł) podlega zwolnieniu z obowiązku podatkowego, a w zakresie pozostałych 30 000 zł powstanie przychód co do zasady opodatkowany stawką w wysokości 12% albo 32%.

Wypłata dodatkowej kwoty przez bank a obowiązek podatkowy

Istotnym elementem rozwiązań polubownych jest także możliwość wypłacenia przez bank na rzecz konsumenta dodatkowej kwoty. Banki proponują częściowy zwrot nadpłaconego kapitału jako rekompensatę za wcześniejsze nieprawidłowości w umowach kredytowych. Dodatkowo takie propozycje ugód mają zachęcać frankowiczów do przystania na warunki banku. Nawiasem mówiąc, w takiej sytuacji można prowadzić dalsze negocjacje lub zdecydować się na pozwanie banku, co w większości przypadków pozwoli odzyskać znacznie większe kwoty.

Jakie skutki podatkowe wiążą się z wypłatą dodatkowej kwoty przez bank?

W tej kwestii wypowiedział się Dyrektor Krajowej Informacji Skarbowej. Zgodnie z indywidualną interpretacją podatkową wypłata przez bank dodatkowej kwoty pieniężnej odpowiada części wpłaconych wcześniej środków tytułem spłaty rat kredytowych, więc nie generuje przysporzenia majątkowego po stronie frankowiczów. Oznacza to, że taka wypłata jest neutralna podatkowo, a zatem nie zostanie uznana za przychód w rozumieniu przepisów ustawy o podatku dochodowym od osób fizycznych i nie podlega opodatkowaniu.

Uważaj na te zapisy w propozycjach ugodowych!

Warto zaznaczyć, że banki różnie formułują zapisy w ugodach — zwłaszcza te dotyczące wypłat dodatkowych kwot na rzecz kredytobiorców, co może znacząco wpłynąć na obowiązek podatkowy. Takie różnice mogą mieć poważne konsekwencje. Poniżej prezentujemy fragmenty ugód dotyczące dodatkowej wypłaty:

- Wzór ugody Banku PKO S.A.:

Bank, w terminie 14 dni od daty podpisania Ugody, wypłaci Kredytobiorcy kwotę dodatkową w wysokości (…) na rachunek należący do (…). Kredytobiorca przyjmuje do wiadomości, że w związku z wypłatą ww. kwoty powstaje po jego stronie przychód, a na Banku ciąży wypełnienie obowiązku informacyjnego (tj. sporządzenie informacji PIT-11).

- Wzór ugody mBanku S.A.:

Kredytobiorca przyjmuje do wiadomości, że w wyniku zwrotu, w odniesieniu do kwoty wskazanej w (…), po jego stronie nie powstaje przychód podatkowy, a w związku z tym na Banku nie ciąży obowiązek informacyjny, tj. obowiązek przygotowania informacji PIT-11 dla kwoty zwrotu

- Wzór ugody Banku Millennium S.A.:

Wobec zawarcia Ugody Bank zobowiązuje się do zapłaty na rzecz Kredytobiorcy następujących kwot (…) tytułem dodatkowej kwoty pieniężnej stanowiącej częściowy zwrot spłaconych przez Kredytobiorcę rat kredytowych (…) płatnej na rachunek bankowy Kredytobiorcy (…)

Niejednolitość tych zapisów podnosi ryzyko podatkowe związane z zawarciem ugody. Jak wynika z powyższych przykładów, banki różnie klasyfikują dodatkowe wypłaty — niektóre instytucje uznają, że wiąże się to z koniecznością zapłaty podatku dochodowego, podczas gdy inne twierdzą, że takiego obowiązku nie ma. Może to prowadzić do niekorzystnych skutków finansowych w dłuższej perspektywie, dlatego szczególnie istotne jest, aby nie podpisywać ugody bez pełnego zrozumienia jej treści.

Ugody frankowe – zalety ugód oraz ważne informacje

Ugody z bankami w sprawach frankowych mogą przynieść ulgę finansową i uwolnić od długotrwałego procesu, jednak przed podjęciem decyzji należy dokładnie rozważyć wszystkie potencjalne skutki zawarcia porozumienia — zwłaszcza ewentualne konsekwencje podatkowe. Oszacowanie możliwych obciążeń podatkowych jest kluczowe dla pełnego zestawienia korzyści i ryzyk finansowych związanych z ugodą.

Przed jej podpisaniem zalecamy skonsultowanie się z kancelarią prawną specjalizującą się w sprawach kredytów frankowych. Skorzystanie z profesjonalnej pomocy pozwoli na szczegółowe przeanalizowanie proponowanych korzyści, kompleksowe zamknięcie sporu, ale również na uniknięcie potencjalnych pułapek prawnych i podatkowych.

Skontaktuj się z nami. Dokładnie przeanalizujemy przedstawioną propozycję ugody i w oparciu o nasze wieloletnie doświadczenie doradzimy, jak podjąć najlepszą decyzję w Twojej sprawie.

Zastanawiasz się nad podpisaniem ugody frankowej? Skontaktuj się z nami!

Czytaj więcej

Przełom dla frankowiczów upadłego Getinu

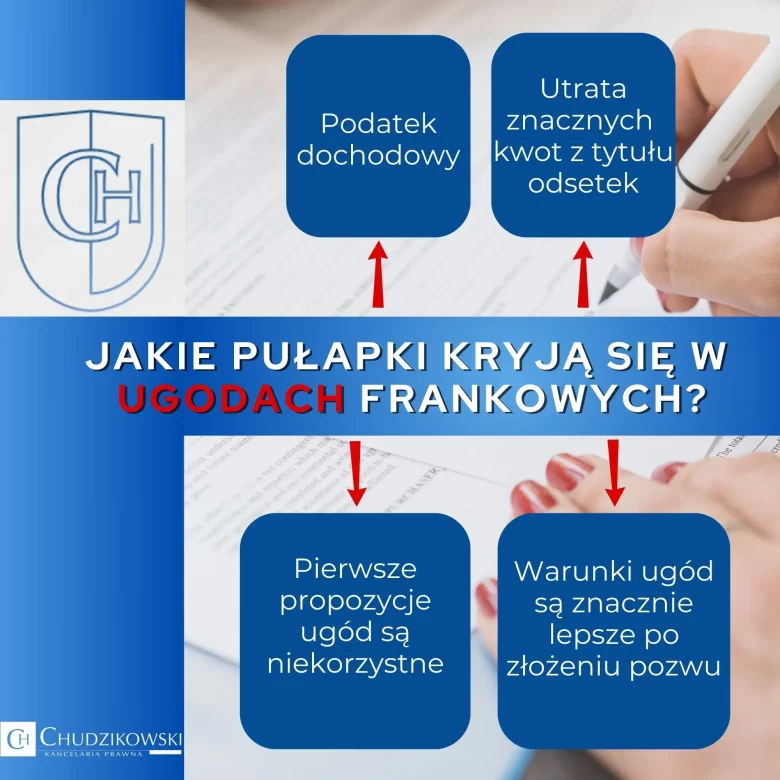

Ugoda frankowa — jakie kryje pułapki?

Skontaktuj się z nami

Plac Powstańców Śląskich 8/3

53-314 Wrocław

tel: 71 333 90 90

mail: kancelaria@chudzikowski.pl

Kancelaria Chudzikowski S.K.A.

NIP 899-291-43-44

Pl. Powstańców Śląskich 8/3 53–314 Wrocław

Nr konta w Nest Banku 24 2530 0008 2041 1071 5731 0001