Kredyty frankowe — dochodzenie roszczeń w świetle najnowszych orzeczeń TSUE

Kredyty frankowe są tematem, który co jakiś czas wraca do świadomości publicznej. W dniu 15.06.2023 TSUE wydał kolejny korzystny dla frankowiczów wyrok. Trybunał Sprawiedliwości Unii Europejskiej uznał, że bankom nie przysługuje wynagrodzenie za korzystanie z kapitału (nr sprawy C-520/21). Dzięki temu frankowicze mają kolejny argument pozwalający im na odzyskiwanie należnych im opłat bez obaw o pozew ze strony banku. Przypominamy, czym jest kredyt frankowy i jakie rozwiązania przysługują frankowiczom.

Jeżeli mieliście lub macie kredyt frankowy, dobrym rozwiązaniem może okazać się pozwanie banku i odzyskanie nienależnie pobranych opłat. Możecie skontaktować się z nami za pośrednictwem specjalnego formularza dla frankowiczów lub telefonicznie — 71 333 90 90.

Jak przekazał prezes Urzędu Ochrony Konkurencji i Konsumentów „obecny wyrok TSUE wiele zmienia w sytuacji frankowiczów”. W jego opinii, wyeliminowane zostało ryzyko podjęcia przez banki działań zmierzających do uzyskania rekompensaty za udostępnienie środków kredytu.

Czym są kredyty frankowe?

Większości osób tzw. kredyty frankowe kojarzą się z kredytami udzielonymi przez bank w walucie franka szwajcarskiego (CHF), czyli klasycznymi kredytami walutowymi. Jednak, te kilkaset tysięcy kredytów, które zostały udzielone przez banki Frankowiczom (głównie w latach 2003-2011), wcale nie są kredytami walutowymi, a kredytami waloryzowanymi, wśród których rozróżniamy kredyt indeksowany oraz kredyt denominowany.

Kredyty frankowe — kredyt indeksowany

Kredyt indeksowany to rodzaj kredytu, w którym bank wyraża kwotę kredytu i wypłaca pieniądze w złotych polskich, jednak wysokość zadłużenia przelicza się na walutę obcą według kursu kupna waluty w momencie wypłaty środków. Przeliczenie to (np. na CHF) jest nazywane indeksacją.

Dla takiego kredytu całościowe saldo kredytu, jak i wysokość konkretnej raty wyrażane jest w walucie obcej. W przypadku kredytu indeksowanego wysokość każdej raty przelicza się dopiero w dniu wymagalności – w dniu rozliczania raty wpłaconej w PLN na walutę CHF. Wysokość raty spłacanej przez kredytobiorcę w złotówkach zależy od jej przeliczenia po kursie sprzedaży CHF obowiązującego w danym dniu w tabeli kursowej banku.

Kredytami indeksowanymi były kredyty udzielane m.in. przez: mBank (daw. BRE Bank), Bank Millennium, GE Money Bank (przejęty przez BPH), Raiffeisen (daw. Polbank), Getin Bank, Santander Consumer Bank czy Santander Bank Polska (daw. Kredyt Bank) oraz ING Bank Śląski.

Kredyty frankowe — kredyt denominowany

W kredycie denominowanym kwota kredytu jest od początku wyrażona w walucie obcej. Wysokość kredytu oszacowana jest na podstawie wstępnego przeliczenia wnioskowanej przez kredytobiorcę kwoty kredytu wyrażonej w złotych polskich. Kwota wypłacana w złotych polskich z kredytu denominowanego nie jest znana w chwili zawierania umowy. Kwotę kredytu wypłaca się i, co do zasady, również spłaca się w złotówkach.

Przeliczenie kwoty podanej w CHF na wypłacane kredytobiorcy złotówki odbywa się według kursu kupna waluty CHF z tabeli banku, a raty kredytu są przeliczane z tej waluty na PLN po kursie sprzedaży banku.

Kredytami denominowanymi były kredyty udzielane m.in. przez PKO BP, NORDEA (przejęta przez PKO BP), daw. Fortis Bank, BGŻ, DEUTSCHE BANK czy niektóre umowy Raiffeisen.

Jak wcześniej wspomnieliśmy, większość kredytów odwołujących się do waluty CHF nie była kredytami walutowymi. Banki nie dysponowały odpowiednimi kwotami waluty obcej, aby udzielać w niej kredytu. Co więcej, kredytobiorcy nie potrzebowali waluty obcej, lecz określonej kwoty waluty polskiej, bo za tę kwotę nabywali nieruchomości w Polsce lub spłacali swoje inne zobowiązania wyrażone w złotych. W związku z tym udzielane kredyty były wypłacane i spłacane w złotych.

Podsumowując, kredyt walutowy jest kredytem, który jest od początku do końca wyrażany i spłacany w walucie obcej. Kredyt waloryzowany (zarówno indeksowany, jak i denominowany) jest kredytem udzielonym w złotówkach, a przy tym zazwyczaj spłacanym również w walucie polskiej (przynajmniej na początku). Jednocześnie wartość długu (saldo zadłużenia) wyrażona jest w walucie obcej. O kredycie frankowym mówimy w przypadku posiadania kredytu waloryzowanego (i to niezależnie od waluty).

Dlaczego umowy kredytów frankowych naruszają prawa konsumentów?

Niemal wszystkie umowy kredytu indeksowanego i denominowanego wprowadzają dwa różne mierniki służące do przeliczeń zobowiązania kredytobiorcy. Bank wypłacając kredyt, przelicza jego kwotę według kursu kupna waluty obcej, a więc kursu niższego od kursu średniego. Spłata rat Kredytobiorcy przeliczana jest natomiast według kursu sprzedaży, a więc kursu wyższego. Zastosowanie tych podwójnych klauzul waloryzacyjnych prowadzi do osiągnięcia znacznych zysków przez bank kosztem kredytobiorcy.

Przede wszystkim jednak umowy kredytu frankowego nie zawierają jakichkolwiek postanowień, precyzujących, w jaki sposób bank tworzy swoje wewnętrzne tabele kursowe.

Nie ma w nich również zapisu, w oparciu o jakie wskaźniki ustala wysokość stosowanych przez siebie kursów. To natomiast powoduje, że nie istnieją żadne granice, w jakich bank może te kursy ustalać. Z treści umowy wynika, że może je ustalać w zasadzie na dowolnie, a fakt ten musi zaakceptować kredytobiorca, zobowiązany do spłaty kredytu.

W świetle czego nie ulega wątpliwości, że klauzule waloryzacyjne stanowią nieuczciwe postanowienie umowne i nie wiążą konsumentów – zgodnie z art. 3851 kodeksu cywilnego.

Skutki uznania przez sąd klauzul umownych za niedozwolone

W przypadku uznania przez sąd klauzul waloryzacyjnych za niedozwolone, czego skutkiem jest ich usunięcie z umowy, mamy do czynienia niewątpliwe z powstaniem luki. Wysokość zobowiązań stron została bowiem powiązana z kursem waluty obcej, przy czym — z prawnego punktu widzenia — sposób wyznaczania tego kursu został pozostawiony do swobodnej decyzji banków, co prowadzi do pokrzywdzenia konsumentów.

Tego typu postanowienie umowne jest nieważne (albo przynajmniej bezskuteczne). Pojawia się więc pytanie, jak wpływa to na ważność i treść pozostałej części umowy kredytu.

Możliwości są trzy:

- Cała umowa jest nieważna, ponieważ strony nie zawarłyby takiej umowy bez zapewnienia skutecznego mechanizmu waloryzacji, bądź uznana jest za sprzeczną z ustawą lub też zasadami współżycia społecznego na podstawie art. 58 k.c.;

- Umowa jest ważna, ale w miejsce bezskutecznych zapisów waloryzacyjnych na drodze sądowej wprowadza się inny mechanizm waloryzacji;

- umowa jest ważna, ale w miejsce nieważnych lub bezskutecznych postanowień waloryzacyjnych nie wchodzi żaden inny zapis.

1. Unieważnienie umowy kredytowej

Upadek całej umowy kredytu frankowego wydaje się rozwiązaniem prawidłowym. Uznaje się, że strony nie zawarłyby umowy bez postanowienia dotyczącego waloryzacji (klauzul przeliczeniowych).

Za takim rozwiązaniem najczęściej opowiadają się sądy. Przykładem mogą być wyroki Sądu Apelacyjnego w Warszawie z dnia 2 lutego 2023 r. (V ACa 297/22), Sądu Apelacyjnego w Poznaniu z dnia 13 stycznia 2023 r. (I ACa 1036/20) czy niedawny wyrok Sądy Najwyższego z dnia 26 stycznia 2023 r. (II CSKP 722/22): który podsumował to następująco:

po wyeliminowaniu przedmiotowej klauzuli [indeksacyjnej, denominacyjnej], umowa nie może dalej istnieć, jako pozbawiona istotnego przedmiotowo elementu konstrukcyjnego, co pociąga za sobą jej nieważność (…) Oznacza to z kolei, że po wyeliminowaniu tego rodzaju klauzul utrzymanie umowy o charakterze zamierzonym przez strony nie jest możliwe, co przemawia za jej całkowitą nieważnością

W takim przypadku strony zobowiązane są do wzajemnego zwrotu otrzymanych świadczeń. Bank – do zwrócenia całości wpłaconych kwot, natomiast kredytobiorca – do kwoty otrzymanego kredytu.

2. Wprowadzenie nowego mechanizmu waloryzacji

To rozwiązanie jest znacznie bardziej kontrowersyjne i nie znajduje szczególnego poparcia w doktrynie. Zakłada ono, że po eliminacji klauzuli waloryzacyjnej w umowie kredytowej powstaje luka dotycząca ustalenia miernika waloryzacji, która musi zostać wypełniona.

Jednakże w polskim prawie nie ma przepisów odnoszących się do klauzul waloryzacyjnych. W konsekwencji uzupełnienie tej luki musi się odbyć na zasadzie odwołania się do zasad współżycia społecznego, czyli do zasad słuszności. Tu można dla przykładu wskazać stały kurs banku z dnia zawarcia umowy czy też forsowany przez banki średni kurs NBP jako podstawę rozliczeń. Ten ostatni jest bowiem niezależny od decyzji banków, a jednocześnie oparty na kursach rynkowych.

Zasadniczo jednak sądy odrzucają to rozwiązanie, nie jest ono też szczególnie korzystne dla kredytobiorców.

3. Unieważnienie klauzuli waloryzacyjnej

Jest to rozwiązanie utrzymujące w mocy umowę, lecz eliminujące całą klauzulę waloryzacyjną. Skutkuje tym, że umowa kredytowa stałaby się umową pozbawioną powiązania z kursem waluty obcej, natomiast zachowałaby swoją moc w pozostałym zakresie, a więc przede wszystkim co do wysokości oprocentowania i zasad spłaty kredytu.

Rozwiązanie takie wydaje się szczególnie pożądane, jeżeli z wnioskiem występuje konsument. Również wiele sądów podziela ten pogląd, pozostawiając zazwyczaj kredytobiorcy decyzję, czy preferuje on rozwiązanie w postaci unieważnienia całej umowy czy też wyeliminowania mechanizmu waloryzacji przy utrzymaniu umowy w mocy. Skutkiem powyższego jest konieczność zwrotu przez bank dokonanych nadpłat wynikających z przeliczeń walutowych oraz tzw. „odfrankowienie” kredytu czyli przeliczenie go od początku na kredyt złotowy.

Z uwagi na konieczność indywidualnej analizy każdej umowy oraz uzgodnienia z Klientem możliwości w zakresie konkretnych roszczeń, warto dokładnie całą sprawę przeanalizować z prawnikiem. Na adres e-mail: kancelaria@chudzikowski.pl prosimy przesłać swoją umowę kredytową. Dokonamy bezpłatnej wstępnej analizy i zweryfikujemy czy bank naruszył przepisy i czy warto walczyć o zwrot pieniędzy. Na podstawie wstępnych wyliczeń będziemy też w stanie wskazać wstępne wysokości roszczeń Kredytobiorcy i dopasować do nich proponowaną taktykę procesową.

Czytaj więcej

Przełom dla frankowiczów upadłego Getinu

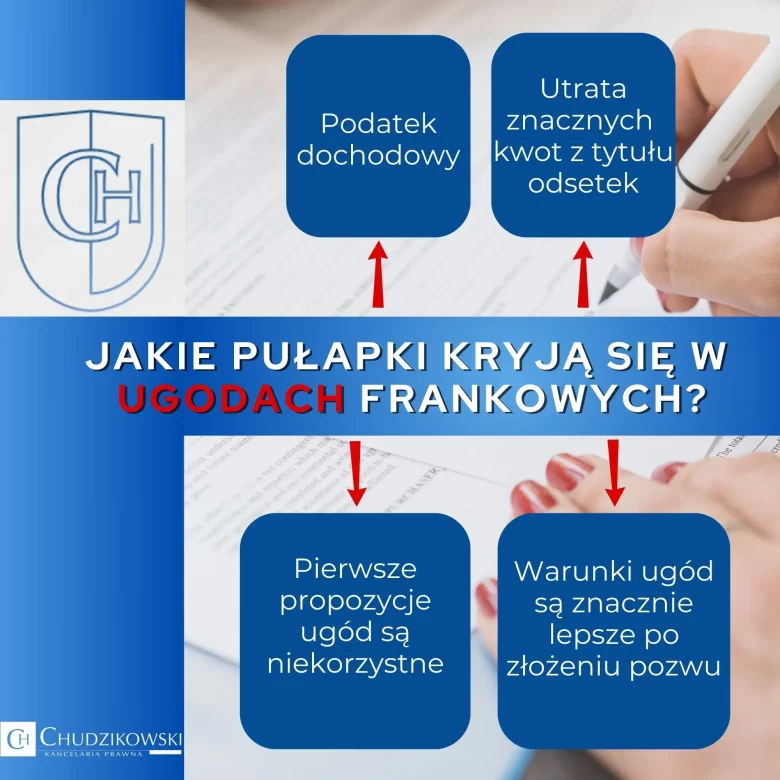

Ugoda frankowa — jakie kryje pułapki?

Skontaktuj się z nami

Plac Powstańców Śląskich 8/3

53-314 Wrocław

tel: 71 333 90 90

mail: kancelaria@chudzikowski.pl

Kancelaria Chudzikowski S.K.A.

NIP 899-291-43-44

Pl. Powstańców Śląskich 8/3 53–314 Wrocław

Nr konta w Nest Banku 24 2530 0008 2041 1071 5731 0001

Kancelaria Chudzikowski S.K.A. | kontakt: kancelaria@chudzikowski.pl | 2023 © all rights reserved