Podsumowanie stanowisk RF, RPO oraz RPD w sprawie kredytów frankowych

Pełnemu składowi Izby Cywilnej Sądu Najwyższego zostały zadane następujące pytania:

- Czy w razie uznania, że postanowienie umowy kredytu indeksowanego lub denominowanego odnoszące się do sposobu określania kursu waluty obcej stanowi niedozwolone postanowienie umowne i nie wiąże konsumenta, możliwe jest przyjęcie, że miejsce tego postanowienia zajmuje inny sposób określenia kursu waluty obcej wynikający z przepisów prawa lub zwyczajów.

- Czy w razie niemożliwości ustalenia wiążącego strony kursu waluty obcej w umowie kredytu indeksowanego do takiej waluty umowa może wiązać strony w pozostałym zakresie?

- Czy w razie niemożliwości ustalenia wiążącego strony kursu waluty obcej w umowie kredytu denominowanego w walucie obcej umowa ta może wiązać strony w pozostałym zakresie?

- Czy w przypadku nieważności lub bezskuteczności umowy kredytowej, w wykonaniu której bank wypłacił kredytobiorcy całość lub część kwoty kredytu, a kredytobiorca dokonywał spłat kredytu, powstają odrębne roszczenia z tytułu nienależnego świadczenia na rzecz każdej ze stron, czy też powstaje jedynie jedno roszczenie, równe różnicy spełnionych świadczeń, na rzecz tej strony, której łączne świadczenie miało wyższą wysokość?

- Czy w przypadku nieważności lub bezskuteczności umowy kredytowej z powodu niedozwolonego charakteru niektórych jej postanowień bieg przedawnienia roszczenia banku o zwrot kwot wypłaconych z tytułu kredytu rozpoczyna się od chwili ich wypłaty?

- Czy, jeżeli w przypadku nieważności lub bezskuteczności umowy kredytowej którejkolwiek ze stron przysługuje roszczenie o zwrot świadczenia spełnionego w wykonaniu takiej umowy, strona ta może również żądać wynagrodzenia z tytułu korzystania z jej środków pieniężnych przez drugą stronę?

W obrębie stosunków cywilnoprawnych kluczową rangę nadano zasadzie autonomii woli stron, wyrażającej pierwszeństwo ułożenia umowy według uznania stron, przyznając im szeroki zakres swobody wobec kształtowanego stosunku prawnego. Limituje go jedynie wymóg, aby treść lub cel umowy nie był sprzeczny z właściwością danego stosunku prawnego, przepisami prawa, ani zasadami współżycia społecznego. Dostrzegając potrzebę wzmocnienia ochrony interesów konsumentów, ustawodawca dopuścił w pewnych okolicznościach możliwość dochodzenia uznania postanowień umów zawieranych przez nich z przedsiębiorcami za niewiążące, o ile nie zostały one uzgodnione indywidualnie, a zarazem kształtują prawa i obowiązki konsumenta w sposób sprzeczny z dobrymi obyczajami, rażąco naruszając jego interes. Kwestia ta została wielokrotnie podniesiona w kontekście rozpoznawania spraw frankowych. Ze względu na szerokie poruszenie tej problematyki w najnowszym orzecznictwie i ujawniające się rozbieżności, Izba Cywilna Sądu Najwyższego skierowała prośbę do wybranych instytucji o zajęcie stanowiska.

Poglądy prawne przedstawili m.in.:

- Rzecznik Finansowy

(https://rf.gov.pl/wp-content/uploads/2021/06/Stanowisko-do-SN-w-sprawie-kredytow-frankowych.pdf ),

- Rzecznik Praw Obywatelskich

(https://bip.brpo.gov.pl/sites/default/files/Stanowisko_RPO_dla_SN_25.06.2021.pdf)

- Rzecznik Praw Dziecka

Rzecznik Praw Obywatelskich (dalej: RPO) wskazał w stanowisku do Sądu Najwyższego (dalej: SN) niektóre kryteria pozwalające uznać konkretne postanowienia umowne za niedozwolone – siłę pozycji negocjacyjnej stron, zachowanie wymogu przejrzystości przez przedsiębiorcę, należyte wyjaśnienie znaczenia zmiany kursu waluty i ponoszonego ryzyka. Zdaniem RPO klauzula przewidująca przeliczenie CHF po średnim kursie Narodowego Banku Polskiego i obciążenie konsumenta całym ryzykiem kursowym powinna zostać uznana za abuzywną. Stwierdzenie niedozwolonego charakteru wykorzystanych postanowień prowadzi do ich wykluczenia z umowy, ponieważ zgodnie z brzmieniem ustawy nie mogą one wywoływać wiążących konsekwencji prawnych wobec konsumenta. Poddając analizie wytyczne Trybunału Sprawiedliwości Unii Europejskiej (dalej: TSUE), zawarte m.in. w wyroku z dnia 3 października 2019 r. (sprawa Kamil Dziubak i Justyna Dziubak przeciwko Raiffeisen Bank International AG, sygn. C-260/18), pozwalające uzupełnić treść umowy właściwymi przepisami w celu uzupełnienia powstałych luk, RPO wyraził opinię, zgodnie z którą w obecnym krajowym stanie prawnym takich przepisów brakuje. Ponieważ nie ma obecnie możliwości zastąpienia abuzywnej klauzuli przeliczeniowej, sąd krajowy powinien ograniczyć się do wyeliminowania nieuczciwego warunku umownego, chyba że konsument wyrazi świadomą zgodę na jego dalsze obowiązywanie, np. na przeliczenie kwoty wyrażonej w CHF po średnim kursie NBP i obciążenie go ryzykiem kursowym.

Zdaniem Rzecznika Finansowego lukę powstałą w wyniku usunięcia klauzuli abuzywnej można uzupełnić jedynie w oparciu o przepisy dyspozytywne. Nie znajduje dostatecznego uzasadnienia zastosowanie przepisów krajowych o znaczeniu ogólnym, ani też kursu średniego NBP. Tożsame stanowisko przedstawił RPO.

Ocena zdolności umowy do dalszego funkcjonowania z wyłączeniem postanowień niedozwolonych powinna opierać się na stricte obiektywnych kryteriach, z pominięciem badania wpływu dalszego obowiązywania umowy na sytuację banków czy systemu finansowego. Podnosi się, że klauzule dotyczące ryzyka wymiany określają główny przedmiot umowy kredytu i w ten sposób ją charakteryzują. W związku z tym uznanie ich za essentialia negotii determinuje brak możliwości dalszego obowiązywania umowy (por. wyrok TSUE w sprawie Dziubak przeciwko Raiffeisen; podobnie Rzecznik Finansowy, RPO). Takie stanowisko zaprezentował także Rzecznik Praw Dziecka (dalej: RPD), wskazując, że brak jednoznacznego określenia kwoty udzielanego przez bank kredytu powoduje, że umowa pozbawiona zostaje podstawowego przedmiotowo istotnego elementu, co przemawia za uznaniem jej za nieważną.

Zdecydowaną koncepcję w zakresie obowiązywania umowy kredytu waloryzowanego po wyeliminowaniu postanowień niedozwolonych przedstawił Rzecznik Praw Dziecka, wskazując, że brak jednoznacznego określenia kwoty kredytu powoduje, iż umowa ta jest pozbawiona podstawowego przedmiotowo istotnego elementu, co skłania do wniosku o uznanie jej za nieważną na podstawie art. 58 § 1 k.c. w zw. a art. 3531 k.c. i art. 69 ust. 1 Prawa bankowego.

Niezależnie od zakwalifikowania danej klauzuli jako przedmiotowo istotnej, na co zwrócił uwagę m.in. Rzecznik Finansowy, stwierdzenie wystąpienia postanowień niedozwolonych umożliwia konsumentowi podjęcie decyzji, czy unieważnienie takiej umowy spowoduje dla niego niekorzystne skutki. Sąd w takich okolicznościach nie ma możliwości orzekać wbrew woli konsumenta. Również RPO podkreślił, że w świetle obowiązujących przepisów istnieje zatem możliwość stwierdzenia nieważności umowy. Stanie się tak w razie uznania, że bez klauzuli niedozwolonej umowa nie może dalej funkcjonować w obrocie prawnym. Dalsze trwanie umowy uzależniono zatem od stwierdzenia, czy cechy stosunku zobowiązaniowego istniejącego między bankiem a konsumentem po wyeliminowaniu postanowień abuzywnych są wystarczające dla dalszego trwania umowy. Badaniu podlega wówczas, czy ewentualne unieważnienie spowoduje skutki rażąco niekorzystne dla konsumenta. Alternatywnie, dopuszczalne jest założenie, że umowa jest ważna, ale w miejsce bezskutecznych postanowień waloryzacyjnych nie wejdą żadne dodatkowe postanowienia.

W razie uznania umowy za nieważną, zajdzie konieczność dokonania między stronami wzajemnych rozliczeń, skoro zarówno dotychczasowe, jak i dalsze świadczenia stają się pozbawione podstawy prawnej. Zgodnie z uchwałami SN zastosowanie może znaleźć tzw. zasada dwóch kondykcji, stosownie do której ,,jeżeli bez bezskutecznego postanowienia umowa kredytu nie może wiązać, konsumentowi i kredytodawcy przysługują odrębne roszczenia o zwrot świadczeń pieniężnych spełnionych w wykonaniu tej umowy” (por. uchwała Sądu Najwyższego – Izba Cywilna – zasada prawna z dnia 7 maja 2021 r., sygn. III CZP 6/21)”. W innym orzeczeniu SN wskazał: ,,roszczenia banku i kredytobiorcy należy traktować jako niezależne (…) z zastrzeżeniem możliwości potrącenia” (por. uchwała Sądu Najwyższego – Izba Cywilna z dnia 16 lutego 2021 r., sygn. III CZP 11/20).

Ponadto zarówno RPO, RPD, jak i Rzecznik Finansowy wyrazili opinię, zgodnie z którą nie znajduje oparcia ani w przepisach prawa krajowego, ani unijnego dochodzenie przez bank dalszych roszczeń, np. wynagrodzenia z korzystanie z wypłaconego kapitału, jak również odsetek za opóźnienie. Stałoby to w rażącej sprzeczności z celami Dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich), zwłaszcza w kontekście osiągania skutków prewencyjnych – mających na celu zapobieganie dalszemu stosowaniu nieuczciwych warunków, jak również uwzględniając ogólny standard ochrony konsumenckiej.

Czytaj więcej

Przełom dla frankowiczów upadłego Getinu

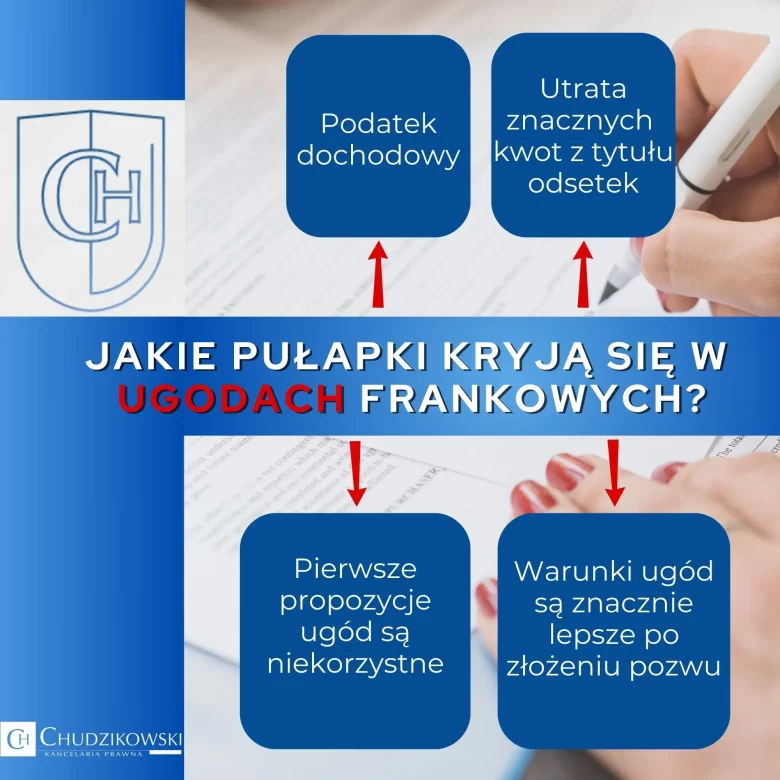

Ugoda frankowa — jakie kryje pułapki?

Skontaktuj się z nami

Plac Powstańców Śląskich 8/3

53-314 Wrocław

telefon: 71 333 90 90

mail: kancelaria@chudzikowski.pl

Kancelaria Chudzikowski S.K.A

NIP: 899-291-43-44

Pl. Powstańców Śląskich 8/3

53–314 Wrocław

Nr konta w Nest Banku

24 2530 0008 2041 1071 5731 0001

Kancelaria Prawna Chudzikowski | kontakt: kancelaria@chudzikowski.pl | 2023 © all rights reserved