Status konsumenta: dlaczego frankowicze wygrywają z bankami?

Przy każdym pozwie frankowym sąd ma za zadanie zbadać czy kredytobiorca posiada status konsumenta. Z kolei pozwane banki często próbują przekonać sąd, że frankowiczowi taki status nie przysługuje. Dlaczego ustalenie statusu konsumenta jest tak ważne i czy może mieć wpływ na przebieg procesu? Czy frankowicze-konsumenci mogą wygrywać w sądzie z bankami udzielającymi kredytów?

Status konsumenta a klauzule abuzywne

Dlaczego frankowicze powinni udowodnić, że przysługuje im status konsumenta? Jest to działanie, które może okazać się kluczowe dla procesu, a które pozwoli powołać się na art. 385 Kodeksu Cywilnego. Art 385 k.c. mówi, że konsument nie jest związany postanowieniami umowy, które nie były z nim indywidualnie uzgodnione, a które rażąco naruszają jego interesy. Są to głośne już w środowisku frankowym postanowienia niedozwolone (lub inaczej klauzule abuzywne).

Kredytobiorcy powinni w trakcie procesu wykazać, że postanowienia umowy kredytowej zostały narzucone przez bank i nie mieli realnej możliwości negocjowania warunków. Ułatwieniem dla frankowiczów może być fakt, że w większości przypadków banki nie ustalały warunków indywidualnie z każdym z klientów. Można zauważyć, że umowy frankowe zawierane przez różnych klientów z konkretnym bankiem często różnią się jedynie kwotą kredytu, stałą marżą banku czy okresem kredytowania.

Ciąg dalszy tekstu znajduje się pod zdjęciem.

Co jednak te zapisy oznaczają dla frankowiczów? Wspomnieliśmy, że konsumenta nie obowiązują zapisy umowy, które były mu narzucone i rażąco naruszają jego interesy. Sąd może wyeliminować postanowienia niedozwolone lub unieważnić umowę, jeśli bank zawarł w niej nieusprawiedliwioną dysproporcję praw i obowiązków na niekorzyść kredytobiorcy oraz przeniósł na niego całe ryzyko walutowe.

Jeżeli frankowicz będzie chciał wykazać, że jego umowa z bankiem zawierała klauzule abuzywne, konieczne będzie:

- udowodnienie, że frankowiczowi, który brał kredyt, przysługiwał status konsumenta,

- udowodnienie, że umowa frankowa została napisana przez bank, a klient nie mógł wpływać na jej treść,

- udowodnienie, że zapisy umowy rażąco naruszyły interesy frankowicza.

Warto mieć świadomość, że naruszenie interesów nie musi się ograniczać jedynie do sfery finansowej. Ta definicja obejmuje również między innymi zwiększony stres, szczególną niewygodę lub stratę czasu.

Jeżeli sąd przyzna w aspektach rację frankowiczowi, może „odfrankowić” lub unieważnić kredyt. Różnicę pomiędzy „odfrankowieniem” a unieważnieniem kredytu CHF znajdziesz w naszym artykule o kredytach indeksowanych i denominowanych.

Czy frankowicze są konsumentami?

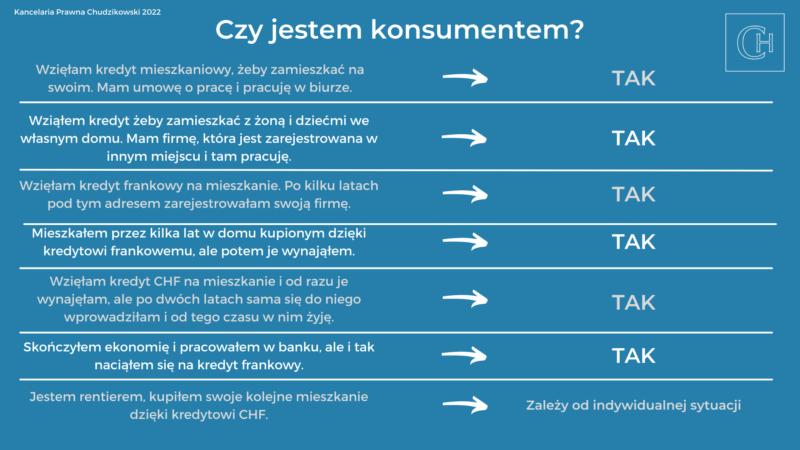

Na pierwszy rzut oka odpowiedź może wydawać się oczywista: frankowicze są konsumentami, jeżeli brali kredyt na siebie, a nie na działalność gospodarczą. Jednak w praktyce odpowiedź na to pytanie zależy od wielu czynników. Jednym z ważnych elementów procesu może być ustalenie, czy kredytobiorca powinien być traktowany jako konsument.

Kim w świetle prawa jest konsument? Według Kodeksu Cywilnego jest osoba fizyczna dokonująca z przedsiębiorcą czynności prawnej niezwiązanej bezpośrednio z jej działalnością gospodarczą lub zawodową. Oznacza to, że kredytobiorca może być w świetle prawa konsumentem, nawet jeśli prowadził działalność gospodarczą. Jednak należy pamiętać o tym, że kredyt musi finansować jedynie zakup dóbr, które posłużą kredytobiorcy prywatnie, a nie zawodowo.

Frankowicze, którzy kupili nieruchomość i nie prowadzili w niej działalności zawodowej ani nie wynajmowali jej, są w stosunkowo dobrej sytuacji. W tym wypadku udowodnienie, że kredytobiorca spełniał warunki, według których może być traktowany jako konsument, powinno być relatywnie proste. Jednak co z osobami, które nie mają tak oczywistej sytuacji? Czy jeżeli frankowicz na przykład prowadził działalność w nieruchomości kupionej dzięki kredytowi CHF, nie może być uznany za konsumenta?

Ciąg dalszy tekstu znajduje się pod zdjęciem.

Kredyt frankowy a działalność gospodarcza

Czy kredytobiorcy, którzy prowadzili działalność gospodarczą w nieruchomości kupionej za franki mogą wygrać z bankiem? Odpowiedź na to pytane nie jest prosta i zależy od wielu okoliczności badanych i ocenianych przez sąd.

Jeżeli konsument zawarł umowę kredytu frankowego na zakup nieruchomości zaspokajającej jego osobiste cele mieszkaniowe i jest w stanie wykazać fakt zamieszkiwania w niej, to pomimo późniejszego prowadzenia działalności gospodarczej, nawet pod adresem kredytowanej nieruchomości, nie traci on statusu konsumenta i może skorzystać z pełnej ochrony prawnej.

Zgodnie z przeważającym poglądem orzeczniczym ocena umowy powinna być dokonywana według stanu na moment jej zawarcia. Jeśli kredytobiorca w chwili jej podpisywania kierował się zaspokojenie potrzeb osobistych, to fakt rozpoczęcia działalności gospodarczej po wzięciu kredytu nie powinna utrudnić jego sytuacji.

W podobnej sytuacji powinien też znaleźć się kredytobiorca, który prowadził działalność gospodarczą w momencie podpisywania umowy kredytowej. Jeżeli taki przedsiębiorca zakupił nieruchomość jedynie dla zaspokojenia prywatnych potrzeb mieszkaniowych, a po pewnym czasie zaczął w niej wykonywać działalność gospodarczą, również może zostać uznany przez sąd za konsumenta.

Wynajem nieruchomości kupionej dzięki kredytowi frankowemu

Jeszcze innym przypadkiem jest sytuacja, w której kredytobiorca wynajmował mieszkanie lub dom sfinansowany z kredytu. Może zdawać się, że jeżeli mieszkanie kupione dzięki kredytowi frankowemu przynosiło przychód, to właściciel takiego mieszkania nie zostanie uznany za konsumenta. Jednak i w tym przypadku wiele zależy od indywidualnych okoliczności.

Sąd Okręgowy w Łodzi w wyroku z dnia 17 lipca 2018 r. (II C 1417/16) uznał, że prowadzenie w momencie zawarcia umowy działalności polegającej na najmie lokali nie przesądza, że kredytobiorca zakupił nieruchomość bezpośrednio w celu prowadzenia w nim działalności gospodarczej. O ile kredytobiorca jest w stanie udowodnić, że służyła ona początkowo (czy też później, przynajmniej przez pewien okres) zaspokojeniu jego prywatnych potrzeb mieszkaniowych, sąd nie powinien odmówić Kredytobiorcy posiadania statusu konsumenta.

A co jeżeli ktoś posiadał i wynajmował nieruchomości przed podpisaniem umowy kredytu frankowego? Tutaj sytuacja frankowiczów może okazać się nieco cięższa. Jako przykład może posłużyć wyrok Sądu Okręgowego w Warszawie (XXV C1621/14), który dnia 29 września 2015 r. oddalił pozew małżeństwa, prowadzącego od wielu lat (także w momencie podpisania umowy kredytowej) działalność gospodarczą polegającą na najmie lokali.

W trakcie postępowania ustalono ponadto, że kredytobiorcy wynajmowali co najmniej 3 nieruchomości, osiągali z tego tytułu regularne dochody, byli płatnikami VAT oraz regularnie dokonywali związanych z utrzymaniem nieruchomości odpisów w koszty działalności.

W tym wypadku wszystkie okoliczności przesądziły o uznaniu kredytobiorców za przedsiębiorców i stwierdzeniu, że kredyt wykazywał bezpośredni związek z prowadzoną działalnością gospodarczą.

Należy w tym miejscu ponownie zaznaczyć, że wynajem kredytowanej nieruchomości sam w sobie nie wyłącza statusu konsumenta. Jednak nawet jeśli okoliczności zaciągnięcia kredytu rodzą takie ryzyko, pamiętać należy, że poza powoływaniem się na klauzule abuzywne, istnieją również inne argumenty prawne umożliwiające skuteczne dochodzenie unieważnienia umowy frankowej. Rozstrzygnięcie sądu opiera się na indywidualnej sytuacji kredytobiorcy, dlatego decydując się na pozwanie banku, najlepiej skorzystać z profesjonalnej pomocy prawnika.

Czy wyższe wykształcenie działa na niekorzyść frankowiczów?

W niektórych sytuacjach banki argumentują, że osoby posiadające wyższe wykształcenie lub wykonujące zawody z obszaru finansów, ekonomii lub prawa mają specjalistyczną wiedzę i doświadczenie. W związku z tym, według przedstawicieli banków, takie osoby nie powinny móc powoływać się na niejasności i brak transparentności postanowień umowy. W opinii banków takie osoby powinny również mieć pełną świadomość ryzyka kursowego.

Z takim podejściem nie zgodził się Sąd Najwyższy, który w wyroku z 1 marca 2017 r. (IV CSK 285/16) stwierdził: „Rację ma ona natomiast [powódka – kredytobiorca], że w procesie kształtowania treści umowy była konsumentem, powinna być traktowana tak, jak przeciętny konsument. Nie miało znaczenia dla jednoznaczności określania tych świadczeń wykonywanie przez nią zawodu radcy prawnego”.

Podobne zdanie zostało wyraził Sąd Okręgowy w Lublinie w wyroku z dnia 29 października 2020 r. (I C 10/19) w sprawie przeciwko dawnemu Fortis Bank Polska S.A. (obecnie BNP Paribas Bank Polska S.A.). Sprawa była skomplikowana, ponieważ kredytobiorca przez wiele lat pracował w sektorze bankowości, a co więcej – przez kilka lat pełnił funkcję dyrektora oddziału BNP Paribas. Pomimo obszernego doświadczenia zawodowego kredytobiorcy w sektorze bankowym, sąd unieważnił umowę kredytu frankowego, traktując powoda jak zwykłego konsumenta.

Sądy wielokrotnie podkreślają, że dokumenty, które otrzymują konsumenci, powinny być napisane w prosty i zrozumiały sposób. W orzecznictwie panuje także przekonanie, że dla oceny prawnej statusu konsumenta nie ma znaczenia analiza jego cech osobowych (takich jak doświadczenie życiowe i zawodowe lub wykształcenie). Za takim podejściem przemawia również komentarz profesora Romana Trzaskowskiego:

Charakter klauzuli abuzywnej jest ogólny, oderwany od cech strony zawierającej umowę. Niezależnie od tego, za jakim modelem konsumenta się opowiemy, skutek będzie identyczny. Czy przyjmiemy, że konsument jest źle wyedukowany, niedbały i słabo zorientowany w otaczającym go świecie, tzw. zwykły konsument, czy też uznamy go za konsumenta stanowczego i krytycznego, „oświeconego”, korzystającego z możliwości stwarzanych mu przez akcje informacyjne i edukacyjne do niego adresowane, czyli za konsumenta oświeconego, nie ma to żadnego znaczenia. Wadliwość klauzul niedozwolonych ma charakter bezwzględny i obiektywny. (…) To, czy w roli konsumenta jest profesor prawa lub ekonomii, czy też jest to osoba z wykształceniem niepełnym podstawowym, nie ma znaczenia. Klauzula [abuzywna] (…) będzie zawsze niedozwolonym postanowieniem umownym niezależnie od tego, jakie wykształcenie, status społeczny i doświadczenie życiowe ma druga strona kontraktu.

(R. Trzaskowski, Komentarz do art. 3851 k.c., pkt 28, w: Kodeks cywilny. Komentarz. Zobowiązania. Część ogólna, t. 3, pod red. J. Gudowskiego, Warszawa 2018, s. 293)

W ostatnich latach krajowe orzecznictwo, w ślad za orzecznictwem unijnym, zdaje się obejmować konsumentów coraz szerszą ochroną prawną. Co więcej, status konsumenta przyznawany jest nieraz w okolicznościach niejednoznacznych.

Musimy również mocno podkreślić, że posiadanie statusu konsumenta może znacząco ułatwić dochodzenie roszczeń z umowy kredytu frankowego, jednak jego brak nie wklucza możliwości unieważnienia umowy!

Chcesz dowiedzieć się, czy przysługuje Ci status konsumenta i jakie roszczenia przysługują Ci przeciwko bankowi? Zadzwoń lub napisz do nas. Możesz również skontaktować się z nami za pośrednictwem formularza. Oferujemy darmową analizę umowy kredytu frankowego i wskazanie możliwych działań prawnych.

Czytaj więcej

Skontaktuj się z nami

Plac Powstańców Śląskich 8/3

53-314 Wrocław

tel: 71 333 90 90

mail: kancelaria@chudzikowski.pl

Kancelaria Chudzikowski S.K.A.

NIP 899–291–43–44

Pl. Powstańców Śląskich 8/3 53–314 Wrocław

Nr konta w Nest Banku 24 2530 0008 2041 1071 5731 0001

Kancelaria Chudzikowski S.K.A. | kontakt: kancelaria@chudzikowski.pl | 2023 © all rights reserved